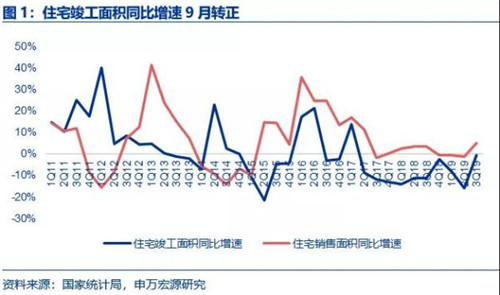

地產數據持續承壓。2019年地產銷售依舊低迷,1-9月商品房住宅銷售面積10.46億平米,同比增長1.1%(vs 2019年1-6月下滑1.0%);住宅房屋竣工面積3.31億平米,同比下滑8.5%(vs 2019年1-6月下滑11.7%)。

19Q3起竣工及交房數據改善。2017年下半年至今,地產銷售數據與竣工數據持續背離(銷售增速高于竣工增速),2019Q3起竣工數據及交房情況改善:9月實現單月竣工面積同比正增長1.1%。

(圖片來源:網絡,侵刪)

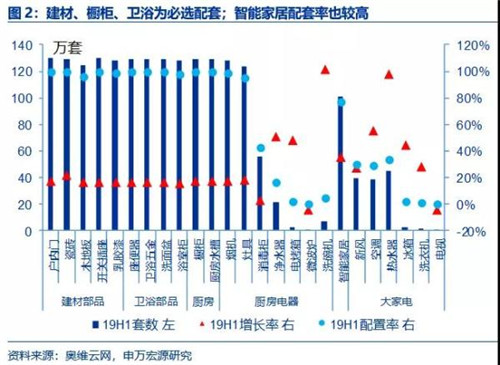

頭部房企精裝修比例相對較高,建材、櫥柜、衛浴基本為100%配套,相關公司2B業務快速起量。根據奧維云網統計,19Q1-3同期共有精裝房190.1萬套。頭部房企精裝修比例相對較高,TOP10房企精裝房占總量43%(數據截至19H1),而排名50以下的房企精裝修房屋量仍處于高速增長中。按配套品類來看:建材(門、地板、瓷磚)、衛浴(衛生潔具、五金、浴室柜)、櫥柜等基本為100%配套產品,智能家居產品(門鎖、安防、馬桶、晾衣架、燈光、窗簾等加總)配套率也較高,呈快速增長態勢。

2B2C業務趨勢分化。1)2B端:因竣工數據企穩,精裝屬性較強的品類2B業務呈現快速增長趨勢,包括建材、櫥柜、衛浴等品類;但從事2B業務對現金流,應收賬款,盈利能力有不同程度的影響。具體取決于品類是否完成品牌化建設(消費者與地產商對品牌的認同程度),以及2B業務相對于2C的效率優勢。2)2C端:需求低迷,疊加多渠道分流,零售業務仍處于戰略調整期。精裝房、整裝公司分流行業零售流量,2017-2018年家居企業密集上市后,渠道門店與產能快速擴張,行業供給明顯增加;零售端挑戰加劇。各公司零售業務仍處于戰略調整期,通過渠道多元布局,產品差異化細分定位,渠道效率和內部供應鏈效率提升,增強自身的核心競爭力。

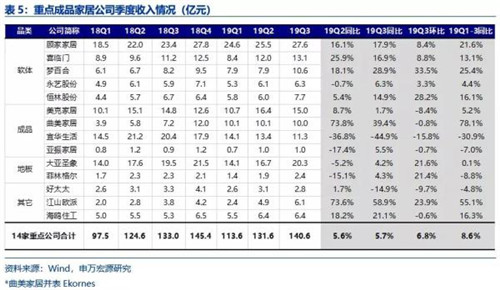

收入分析:

成品家居整體收入端整體穩健,在重點公司中,部分具備較強品牌力、渠道開拓能力與產品創新能力的的企業Q3收入增速較快,表現明顯優于行業。個別公司受到貿易環境影響,出口業務大幅下滑,拖累行業平均增速。2019Q3重點成品家居公司收入同比增長5.7%(vs 19Q2為5.6%)。

自身經營改善,帶動內銷增速回暖或仍保持較高水平的有:顧家家居、喜臨門、曲美家居。軟體家居和全屋成品家居受精裝趨勢沖擊較小,C端渠道流量仍相對集中,龍頭的品牌渠道優勢得以強化。顧家家居:2019Q3公司816營銷活動取得較大成功,我們預計剔除并表影響后內生內銷收入增速約15%,對比上半年個位數增長大幅改善。喜臨門:2019Q3自主品牌實現收入6.2億元,同比增長28%(vs 19H1同比增長12%),增速顯著提升;主要受益于分銷渠道拓展、精準營銷及門店運營質量提高。曲美家居:2019H1內生下滑15%-20%,5月公司推出“三新”模式(新零售,新模式,新營銷)轉型,銷售情況逐月改善,2019Q3經銷商合同額增速明顯提速(約雙位數正增長)。

受益精裝趨勢,大宗業務放量,帶動內銷快速提升的有:海鷗住工、江山歐派。海鷗住工:整裝衛浴受益于裝配式裝修比例提升,2019Q1-3貢獻收入1.36億元,同比增長約280%,單三季度貢獻收入約4300萬元。江山歐派:2019Q3預計工程業務收入增速約80%,主要客戶恒大和萬科保持高速增長。

外銷:部分公司通過產能全球化布局、市占率逆勢提升。自5月提升關稅后,外銷家居公司短期受到較大影響,2019年1-9月家具出口交貨值累計同比下滑0.6%,對比上半年增長0.7%,增速顯著放緩;但部分優質企業通過海外產能布局有效規避關稅,并受益于外銷集中度提升邏輯,包括敏華控股(越南工廠)、顧家家居(越南、馬來西亞工廠)、夢百合(美國、泰國、塞爾維亞等海外工廠)和喜臨門(泰國工廠)。顧家家居:7月馬來西亞人工瓶頸緩解后,產能快速爬坡,璽堡7-8月收入分別約為7000萬元和8000萬元(vs 19H1收入為2.56億元),收入大幅提速。Q1-3內生外銷降幅也收窄至-4%左右。敏華控股:9月越南擴建廠房正式投產后,產能快速爬坡,外銷降幅也明顯收窄。夢百合:公司海外產能持續爬坡,受益于外銷集中度提升邏輯,2019Q3收入超預期。

龍頭憑借渠道力、品牌力以及海外產能布局等優勢,持續提升市占率。新房銷售趨緩、國際貿易形勢嚴峻,外部壓力加快行業整合進程。2019Q1-3家具制造業企業月虧損數量約1100-1300個,同比增長10%-23%;另一方面重點公司收入增速明顯高于行業平均水平(2019Q1-3家具制造業主營收入同比增長4.4%),體現龍頭市占率不斷提高。看好床墊、沙發子行業整合趨勢,龍頭有望憑借品牌力、品類延伸、多元渠道布局持續跑贏。

部分家居企業經營質量明顯改善。如顧家家居:營運能力明顯改善,存貨及應收賬款得到有效控制,現金流提升。2019Q1-3經營性現金流量凈額14.3億元,同比增長202%,應收賬款比年初減少0.96億元,存貨減少2.1億元(2019Q1-3存貨周轉率同比提升0.08次),預收款同比增加4.25億元,現金流大幅改善。美克家居:供應鏈改進戰略,優化庫存結構同時實現商品滿足率高達96%,供應鏈交付周期較2018年改善8天。2019Q1-3經營性現金流量凈額為4.73億元,同比大幅增長177.5%;期末存貨為19.35億元,比同期減少9.8%,現金流持續改善。喜臨門:現金流大幅改善,2019Q1-3經營性現金流量凈額3.79億元,對比同期的凈流出3.34億元大幅改善,家居板塊和影視板塊均實現了凈流入。且公司應收賬款比同期減少2.6億元,應收賬款周轉率提升0.52至2.9次。江山歐派:公司加強催款回收力度,對供應商采取承兌匯票付款,現金流明顯改善,2019Q1-3經營性現金流量凈額1.11億元,同比增長20.53%。

(文章來源:中國建筑裝飾網官網,侵刪)